到2027年全球水下市场总支出将超过420亿美元|洛克石油拟13.02亿元收购阿曼油田资产

2024-09-15

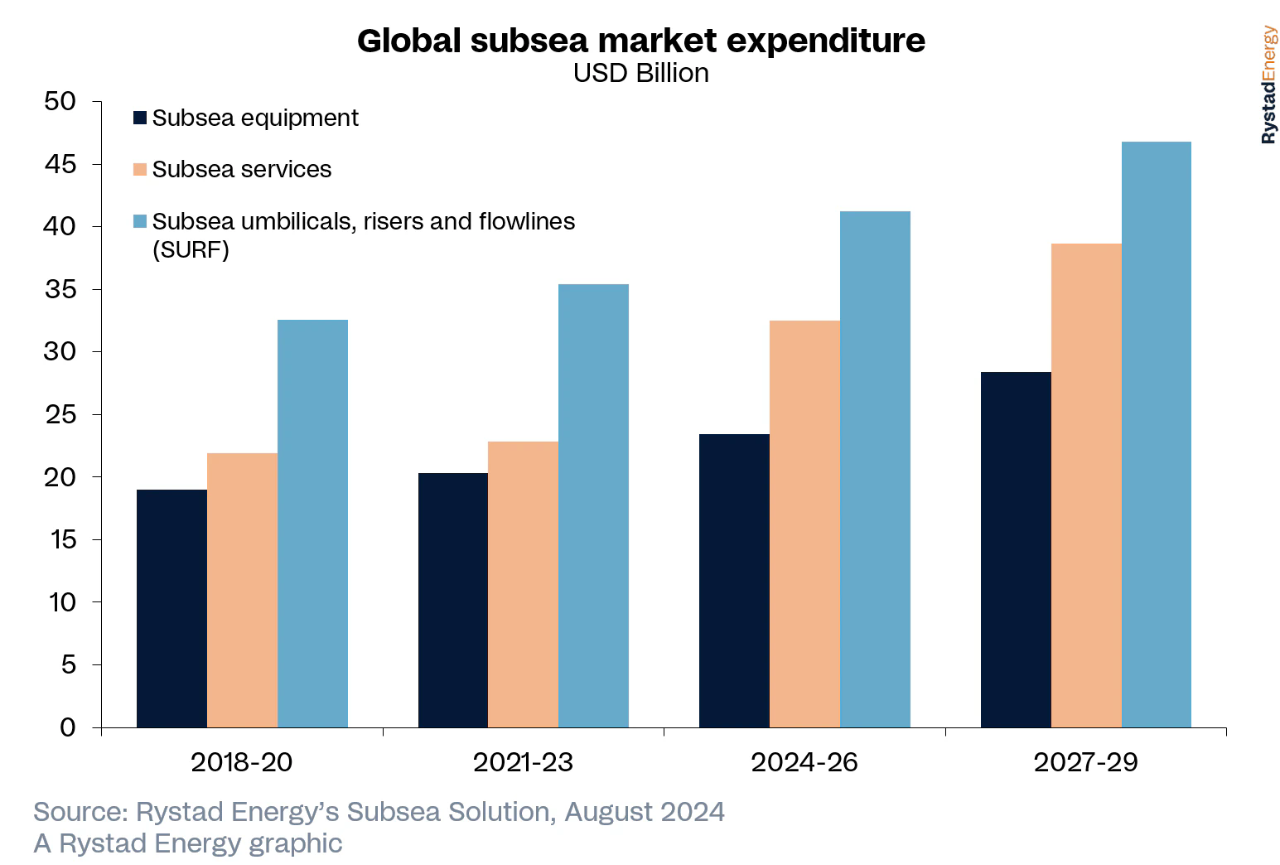

到2027年全球水下市场总支出将超过420亿美元

海底市场领域包括参与生产和加工系统的参与者,例如海底脐带缆、立管和输油管(SURF)、采油树、井口、管汇和其他组件,该领域将迎来大量资本流入。受运营商在设备和安装服务方面支出不断增加的推动,Rystad Energy 预计 2024 年至 2027 年的年复合增长率 (CAGR) 将达到 10%,预计到2027年时水下市场总支出将超过 420 亿美元。南美和欧洲等地区的投资活动尤为活跃,这些地区的大型项目正在取得重大进展并吸引新的投资。值得注意的是,巴西仍然是焦点,因为它拥有丰富的盐下储量,推动了对海底设备和 SURF 的强劲需求。预计巴西的支出将比上一年增长 18%,到 2024 年达到 60 亿美元。挪威在2020年至2023年间共安装了600台水下采油树,在全球处于领先地位。未来,这些地区仍有大量深水、超深水项目有待开发,例如巴西的Barracuda Revitalization、挪威的Johan Castberg项目等,将持续吸引资本涌入,推动水下市场规模化发展。展望未来几年有望影响市场的供应商和运营商,TechnipFMC 预计将在 2024 年至 2029 年期间供应约 400 台水下采油树。其中,预计 35% 将供应埃克森美孚在圭亚那的开发项目,22% 将供应巴西的巴西国家石油公司。同时,OneSubsea 预计将在同一时期供应近270台水下采油树,其中约 40% 将供应巴西。Aker Solutions(现为 OneSubsea)预计将供应 150 台水下采油树,其中 80% 将供应挪威。

洛克石油拟13.02亿元收购阿曼油田资产

9月13日,海南矿业发布公告,旗下全资子公司洛克石油拟以约13.02亿元对Tethys Oil AB(下称“特提斯公司”)进行全面要约收购,从而获得该公司在阿曼苏丹国(下称“阿曼”)多个区块的油田权益。

特提斯公司是一家专注于石油勘探和生产的企业,在瑞典纳斯达克斯德哥尔摩证券交易所上市,核心资产和主要业务活动位于阿曼,持有该国3&4区块、49区块、56区块及58区块油田权益。

洛克石油拟向特提斯公司的全体股东发出现金收购要约,本次要约收购价格为每股58.7瑞典克朗,要约的总对价约为18.94亿瑞典克朗,约合13.02亿元人民币。

基于对洛克石油运营能力的认可,特提斯公司独立竞购委员会已一致建议该公司股东接受本次要约。本次交易完成后,洛克石油的原油2P净权益储量将提高约123%,实现油气业务规模的大幅提升,保障洛克石油中长期可持续发展。

海南矿业于2019年通过并购洛克石油51%股权实现了从单一铁矿石业务到“铁矿石+油气”的业务组合,并于2023年通过收购洛克石油剩余49%股权进一步夯实了油气业务基础。

此次要约收购阿曼油田资产,是今年7月与沙特阿吉兰兄弟矿业签署合作意向后,海南矿业在中东地区的又一重大战略举措,未来公司将持续关注新兴市场产业机会及全球范围的能源和矿产标的,致力成为一家“以战略性资源为核心,具有国际影响力的产业发展集团”。

(文章来源于海洋油气网)

分享: